税理士試験の住民税とは?必要な勉強時間や難易度は?勉強方法も詳しく解説!

本ページにはプロモーションが

含まれていることがあります

税理士試験の選択科目のひとつである住民税。

選択したいと思っているものの、出題傾向や勉強方法がわからない等の理由で、悩まれている方も多いのではないのでしょうか。

本コラムでは、税理士試験の住民税について、具体的な内容や試験対策、勉強方法などについて詳しくご紹介します。ぜひ参考にしてください。

税理士試験の合格を

目指している方へ

- 税理士試験に合格できるか不安

- 勉強をどう進めて良いかわからない

- 勉強時間も費用も抑えたい

アガルートの

税理士試験講座がおすすめ!

追加購入不要!これだけで合格できるカリキュラム

充実のサポート体制だから安心

受講生専用SNS「学び舎」で受験生同士の交流が可能

▶税理士試験講座を見る

目次 [非表示]

住民税とは

住民税とは、地方自治体により課税される地方税の1つです。

住民税の納税主体は、日本国に居住し所得を得ている個人や法人に対して課される税金です。

このように所得に対して課されるため、関連性のある所得税法・法人税法と併行して学習すると、より効率的に勉強することができます。

税理士試験で課される地方自治税には、住民税の他に固定資産税と事業税があります。

住民税の試験内容

この章では、住民税の試験内容について詳しく解説します。

試験時間

税理士試験は3日間にわたって行われますが、2025(令和7)年度試験では以下のような時間割となっています。

下記のとおり、住民税は3日目の15時から17時の時間で行われ、試験時間は120分です。

| 月日 | 時間 | 科目 |

|---|---|---|

| 8月5日(火) | 9:00~11:00 | 簿記論 |

| 12:30~14:30 | 財務諸表論 | |

| 15:30~17:30 | 消費税法又は酒税法 | |

| 8月6日(水) | 9:00~11:00 | 法人税法 |

| 12:00~14:00 | 相続税法 | |

| 15:00~17:00 | 所得税法 | |

| 8月7日(木) | 9:00~11:00 | 国税徴収法 |

| 12:00~14:00 | 固定資産税 | |

| 15:00~17:00 | 住民税又は事業税 |

出題傾向

住民税の出題範囲は、以下の通りです。

当該科目に係る地方税法、同施行令、同施行規則に関する事項のほか、地方税法総則に定める関係事項及び当該科目に関連する他の法令に定める関係事項を含む。

試験日程・試験科目について|国税庁

税理士試験の住民税では、理論問題及び計算問題のいずれも、高確率で個人に課される住民税が問題の主軸となっています。

そのため、基本は個人に課される住民税(個人住民税)を学習すればよいでしょう。

また住民税は、日本国に居住し、所得を得ている者に対して課税されることから、所得税との親和性が非常に高いです。

現に、試験問題においても、個人の所得(例えば、給与所得や退職所得など)に関連して出題されています。

出題形式

出題形式は、論述式となります。

例年の出題傾向をみると、大問2問のうち1問が理論問題、他1問が計算問題です。

年度によっても異なりますが、基本の配点は50点:50点になります。

合格基準

住民税の合格基準は、公式では満点の60%以上とされています。

ただし、後述のとおり例年10~19%前後で合格率が推移していることから、実質的には相対評価の試験といわれています。

そのため、全受験者の中で上位10~19%前後の中に入る必要があります。

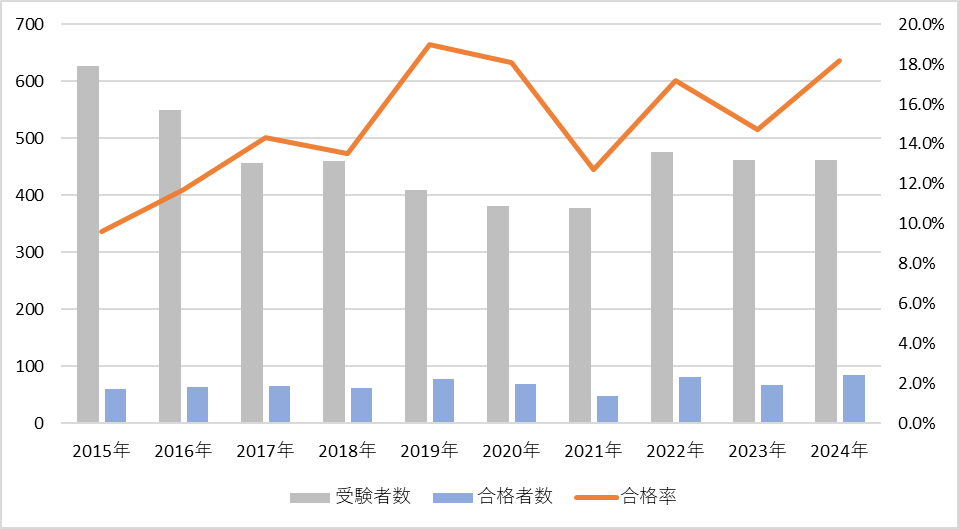

住民税の合格率は?

令和6年度試験における住民税の受験者数は461人、合格者数は84人で、合格率は18.2%という結果になりました。

住民税の合格率の推移

住民税の合格率は、年度によって多少の差はあるものの、概ね10~19%前後で推移しています。

住民税の過去10年間の合格率は、以下の通りです。

| 年度 | 受験者数 | 合格者数 | 合格率 |

|---|---|---|---|

| 2024年 | 461 | 84 | 18.2% |

| 2023年 | 462 | 68 | 14.7% |

| 2022年 | 476 | 82 | 17.2% |

| 2021年 | 378 | 48 | 12.7% |

| 2020年 | 381 | 69 | 18.1% |

| 2019年 | 410 | 78 | 19.0% |

| 2018年 | 460 | 62 | 13.5% |

| 2017年 | 456 | 65 | 14.3% |

| 2016年 | 549 | 64 | 11.7% |

| 2015年 | 626 | 60 | 9.6% |

年度によって合格率の推移が大きく、問題の難易度や受験者数によって変動が起きやすいといえるでしょう。

住民税の難易度は?

住民税の合格率は、年度によって変動が大きいものの、概ね15%前後になります。

合格率だけでみると、他の科目と比較して難易度は下がるといえます。

住民税では、計算問題でいかに得点できるかが合否の境目になります。そのため、計算を間違ってしまうと合格が遠のいてしまうという点では、決して油断できません。

また受験者数が減少し、受験者間のレベルが高くなっていることも難易度を上げる一因となるでしょう。

住民税の勉強時間はどのくらい必要?

住民税に合格するためには、一般的には500時間前後の時間を要するとされています。

ですが、この時間はあくまで目安にすぎません。

特に住民税の場合、所得税との関係が深いため、他の税科目の勉強が進んでいる方はより短時間で住民税の学習を終えることができるでしょう。

毎日2~3時間、半年間継続するイメージをもって頂ければと思います。

住民税のおすすめ勉強方法

難易度の高い簿記論の試験を突破するためには、どのような勉強を行えばよいのでしょうか?

住民税の勉強法のポイントとしては、

- 所得税法とセットで学習する

- 個人住民税を中心に学習する

- 計算問題を中心に学習する

- 財務諸表論と並行して学習する

などが挙げられます。それぞれ詳しく解説していきます。

1. 所得税法とセットで学習する

住民税は、所得税法との関連性が非常に高い科目です。そのため所得税法も併行して勉強すると、より効率の高い学習をすることができます。

たとえば2023(令和5)年度の試験問題では、個人住民税と所得税との比較をもとに、個人住民税の性質を問う出題がされています。

解答するためには、個人住民税の知識と理解があれば足りるわけではありません。所得税の知識と比較することで、個人住民税の制度を深く理解することができる仕組みとなっています。

2. 個人住民税を中心に学習する

例年の出題傾向をみると、個人住民税に関連する出題がほぼ9割以上を占めています。そのため、法人住民税に関する学習にそこまで時間をかける必要性は低いといえます。

そのうえで、個人住民税を学習する際には、過去問を中心に、出題者がどのような論点をどこまで論じて欲しいのかを参考にするとよいでしょう。

その際には、国税庁が公表している出題のポイントも抑えることが必須です。出題のポイントには、例年出題された問題に対して、出題者がどのような意図で出題をしたのかが具体的に記載されています。

採点ポイントまでは記載されていないものの、どの論点をどこまで論じて欲しかったのかについては出題ポイントから読み解くことができます。

3. 計算問題を中心に学習する

住民税では、計算問題でいかに高得点を獲得するかが重要です。

過去問を見るとわかるように、理論問題の問題文(大問1)は比較的短文である一方で、計算問題(大問2)は計算すべき内容が多く、時には場合分けが複数になることも多々あります。

そのため、本試験で理論問題に多くの時間をかけすぎた結果、計算問題を解き切ることができず、合格点に届かなかったというケースが散見しています。

そこで日々の勉強の際にも、理論問題対策を事前に完璧にしておき、本試験でなるべく時間をかけないように意識した勉強をすることが大切です。

そのためには、理論問題に出題される頻度の高い重要論点については、直ちに回答することができるくらいまで理解を深めておくことが必須となります。

そのうえで計算問題では、場合分けが多くなることが想定されるため、一度にすべて計算をするのではなく、細かく細分化して計算を進めることが大切です。

住民税は独学で合格できる?

住民税は、計算問題が複雑かつ難解である科目特性を踏まえると、独学のみで合格することは困難であるといえます。

また所得税法との関連性について、独学では気付きにくいところもあり、非効率になりやすいです。

そのため、予備校や通信講座等を適宜活用することが確実、かつ安定して合格に近づくことのできる方法であるといえます。

税理士試験の住民税とは?まとめ

住民税の試験科目の特徴として、所得税法との深い関連があること、そして個人住民税からの出題がメインであることを抑えることは必須です。

間違った勉強方法にならないよう、過去問及び出題のポイントを抑えつつ、勉強を進めることが大切であるといえます。

そして計算問題での得点を確保するためにも、理論問題で時間をかけすぎず、余裕をもって計算問題に取り組むことができるよう、理論問題対策はより完璧にすべきです。

このような対策と傾向を事前に知り、理解したうえで学習を進めるだけでも、税理士試験の住民税の合格に大きく近づきます。

ここまで住民税の出題傾向や合格率、勉強方法などについてご紹介してきました。

本コラムを参考に、住民税の合格を目指しましょう。

税理士試験の合格を

目指している方へ

- 税理士試験に合格できるか不安

- 勉強をどう進めて良いかわからない

- 勉強時間も費用も抑えたい

アガルートの

税理士試験講座がおすすめ!

追加購入不要!これだけで合格できるカリキュラム

充実のサポート体制だから安心

受講生専用SNS「学び舎」で受験生同士の交流が可能

▶税理士試験講座を見る