税理士試験の国税徴収法とは?独学は可能?勉強時間や勉強法、難易度を詳しく解説!

本ページにはプロモーションが

含まれていることがあります

税理士試験の科目のひとつである国税徴収法。

どのような法律で、どのような問題が出題されるのか。合格点を得るにはどのように勉強したらいいのかなど、悩まれている方も多いのではないでしょうか。

このコラムでは、国税徴収法の基礎から勉強方法、対策などを具体的にご紹介します。ぜひ参考にしてください。

税理士試験の合格を

目指している方へ

- 税理士試験に合格できるか不安

- 勉強をどう進めて良いかわからない

- 勉強時間も費用も抑えたい

アガルートの

税理士試験講座がおすすめ!

追加購入不要!これだけで合格できるカリキュラム

充実のサポート体制だから安心

受講生専用SNS「学び舎」で受験生同士の交流が可能

▶税理士試験講座を見る

目次 [非表示]

国税徴収法とは

国税徴収法とは、「国税」を「徴収」するために定められている法律です。

国税を滞納している者に対して、国税の徴収をする際の手続きや処分について定めています。

国税とは、所得税、法人税、関税等をいい、国が課税主体となり徴収する税目を指します。

国税徴収法は国税を徴収する際の手続きや処分についての規定であり、国税という特定の税目を扱う法律ではありません。

国税徴収法の試験内容

この章では、国税徴収法の試験内容について詳しく解説します。

試験時間

税理士試験は3日間にわたって行われますが、2024(令和6)年度試験では以下のような時間割となっています。

下記のとおり、国税徴収法は3日目の9時から11時の時間で行われ、試験時間は120分です。

| 月日 | 時間 | 科目 |

|---|---|---|

| 8月6日(火) | 9:00~11:00 | 簿記論 |

| 12:30~14:30 | 財務諸表論 | |

| 15:30~17:30 | 消費税法又は酒税法 | |

| 8月7日(水) | 9:00~11:00 | 法人税法 |

| 12:00~14:00 | 相続税法 | |

| 15:00~17:00 | 所得税法 | |

| 8月8日(木) | 9:00~11:00 | 国税徴収法 |

| 12:00~14:00 | 固定資産税 | |

| 15:00~17:00 | 住民税又は事業税 |

出題傾向

国税徴収法は、国税徴収法に係る法令に関する事項の他、国税通則法や民法等の法令から出題されます。

国税徴収法の出題数は、大問2問で構成され、いずれも理論問題が出題される傾向にあります。

それぞれの大問には2~3つ程の小問が設定されています。2023(令和5)年度試験では、大問1では3つの小問、大問2では2つの小問が出題されていました。

小問の文量は比較的短い傾向にあります。

問題文からいかなる条文が問題となるのかを見つけ、当該条文の解釈をしたうえで、設問の具体的な事実にあてはめるといった論理の枠組みを正確に抑える必要があります。

また、設問の事情が比較的少ないことから、そもそもの条文知識や論点に対する知識と理解が特に求められる傾向にあります。

そして例年国税徴収法では、民法との調整を図る側面から、民法の知識を要する出題もなされています。

出題形式

出題形式は、論述式の理論問題となります。

合格基準

国税徴収法の合格基準は、公式では満点の60%以上とされています。

ただし、後述のとおり例年11~14%前後で合格率が推移していることから、実質的には相対評価の試験といわれています。

そのため、全受験者の中で上位11~14%前後の中に入る必要があります。

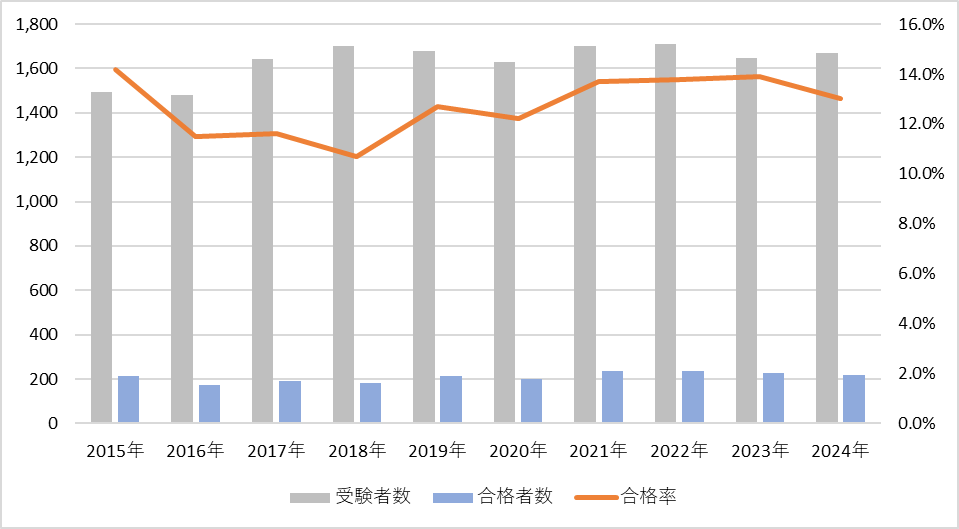

国税徴収法の合格率は?

令和6年度試験における国税徴収法の受験者数は1,670人、合格者数は228人で、合格率は13.9%という結果になりました。

国税徴収法の合格率の推移

国税徴収法の合格率は、年度によって多少の差はあるものの、概ね11~14%前後で推移しています。

国税徴収法の過去10年間の合格率は、以下の通りです。

| 年度 | 受験者数 | 合格者数 | 合格率 |

|---|---|---|---|

| 2024年 | 1,670 | 217 | 13.0% |

| 2023年 | 1,646 | 228 | 13.9% |

| 2022年 | 1,709 | 235 | 13.8% |

| 2021年 | 1,702 | 234 | 13.7% |

| 2020年 | 1,629 | 198 | 12.2% |

| 2019年 | 1,677 | 213 | 12.7% |

| 2018年 | 1,703 | 182 | 10.7% |

| 2017年 | 1,643 | 191 | 11.6% |

| 2016年 | 1,481 | 171 | 11.5% |

| 2015年 | 1,496 | 212 | 14.2% |

国税徴収法の難易度は?

国税徴収法は他の税科目と比較して、やや難易度が高い傾向にあります。

理論問題が中心となるため、論点に対する正確な理解だけでなく、当該理解を自分の文章として答案に反映する力が求められます。

計算問題は短時間での正確な計算力が求められるのに対して、論理問題は思考力と答案への表現力が試されます。

そのため、受験生ごとの力の差が明確に生じやすいといえるでしょう。

国税徴収法の勉強時間はどのくらい必要?

国税徴収法の合格に必要な勉強時間は、概ね500時間以内といわれています。

他の税科目と比較して、やや短いともいえるでしょう。

ただし、理論問題の出題が中心であるため、単に理解すればいいというわけではなく、理解した内容を答案に表現する力、いわゆる論述力も身に付ける必要があります。

そのため、人によってはより多くの勉強時間を確保する必要があるケースもあります。

国税徴収法のおすすめ勉強法

難易度が高めといえる国税徴収法の試験を突破するためには、どのような勉強を行えばよいのでしょうか?

国税徴収法の勉強法のポイントとしては、

- 理論問題の対策

- 体系的な理解

- 答案力を鍛える

などが挙げられます。それぞれ詳しく解説していきます。

1. 理論問題の対策

国税徴収法で合格点を取るには、理論問題への対策が必須です。

理論問題である以上、回答者が設問を正確に理解していることが、答案で採点者に伝わらなければ意味がありません。

当たり前のことのように思えますが、非常に重要なことであるにもかかららず、この点に対する意識が乏しく、点数が伸び悩んでいる方が多い傾向にあるようです。

そのため国税徴収法では、論点に対する深い理解はもちろんのこと、答案力を鍛えることも非常に大切です。

また過去の試験では、改正民法を受け、消滅時効に関連して完成猶予・更新に関する論点が出題されています。

このことから、今後も改正民法と関連した出題がなされることが予測されるため、国税徴収法のみならず、民法も丁寧に勉強する必要があります。

2. 体系的な理解

国税徴収法の出題範囲は、民法も含めると非常に膨大な量になります。

そこで国税徴収法では、体系的な理解を深めることを意識した勉強をしましょう。

具体的には、条文の項目を抑えること、どの手続きのどの段階の勉強しているのか意識することです。

出題傾向が高い論点(第二次納税義務や納税者に対する猶予措置、悪質な滞納者に対する保全措置等)についてはじっくり理解を深め、その他の論点については、まずはざっと目を通す程度でよいでしょう。

はじめから細部にこだわり、勉強をしてしまうと途中で挫折してしまったり、余分に勉強時間が掛かってしまう等、非効率です。

全体をざっと見直してから遡ると理解ができる論点なども多々あります。

また、なぜこのような条文が設けられているのか、なぜこのような制度設計になっているのか等、条文や制度の「趣旨」を意識することが大切です。

特に理論問題では、趣旨まで遡ったうえで論述をすることで、設問を理解していることを採点者により伝えることができます。

まずは体系的な理解を意識すること、そしてその際は条文や制度設計の趣旨を理解し、いまどの手続き段階を勉強しているのかを意識した学習をすることが大切です。

3. 答案力を鍛える

国税徴収法の体系的な理解ができたとしても、それを答案上に表現することができなければ意味がありません。

そのためには、一度理解した内容を自分の言葉でアウトプットすることを何度も繰り返す必要があります。

その際注意すべきは、ただやみくもにアウトプットをするのではなく、アウトプットの仕方を意識することです。

たとえば過去の試験では、以下のような問題が出題されています。

国税徴収法においては、滞納処分に関する不服申立て等の期限の特例に関する規定が設けられ

Z―73―H 国税徴収法 試験問題

ているが、その特例の内容について説明するとともに、その特例が設けられている趣旨(理由)に

ついて、滞納処分の違法性の承継に触れつつ説明しなさい。

問題文から問われているのは、以下の二点です。

- 滞納処分に関する不服申立て等の期限の特例の内容について説明すること

- 当該特例が設けられている趣旨について、滞納処分の違法性の承継に触れつつ、論じること

この出題内容から、答案構成で滞納処分の違法性の承継について大々的に論じることは、出題趣旨から大幅に離れてしまうおそれがあります。

あくまで滞納処分の違法性の承継は、特例の趣旨を論じるうえでのサブにすぎません。

そのことを理解したうえで、答案ではメインで論じるべきことを項目立てるとよいでしょう。

上記問題への解答であれば、「(1)特例の内容について」「(2)特例の趣旨」を大項目とし、(2)の中に「1. 滞納処分の承継」「2. 特例の趣旨」といったように入れ子構造で項目を設けましょう。

そうすることで、採点者も読みやすい答案となります。

答案力を鍛えるために、アウトプットを何度も繰り返すこと、その際答案の枠組みを意識すること、の2点を意識した勉強がおすすめです。

そのためには、過去問を積極的に解くとよいでしょう。過去問から、出題者がどのような点を回答者に求めているのかを知ることで、ポイントを抑えた勉強を効率よく行うことができます。

以下コラムでは税理士試験の過去問を科目別にまとめていますので、是非活用してください。

国税徴収法は独学で合格できる?

結論からいうと、独学でも国税徴収法に合格することは可能です。

ただし国税徴収法は理論問題がメインで出題されるので、自分の答案が説得力あるものか否か、独学では判断し難い側面があります。

他人に答案を添削してもらう機会がないと、答案のクセを是正する機会がなく、偏った答案になってしまうおそれもあるでしょう。

制度趣旨を正確に理解し表現するためには、独学ではなく、予備校や通信講座等の活用も検討してみましょう。

税理士試験の国税徴収法とは?まとめ

ここまで税理士試験の国税徴収法について、出題傾向や合格率、勉強方法などを詳しくご紹介しました。

上述したように国税徴収法は、他の税科目と異なり、理論問題がメインで出題される傾向にあります。

そのため、論点に対する正確な理解はもちろん、その理解を答案に落とし込み、表現する力も求められています。

そのためには、条文の制度趣旨を理解すること、そして理解した知識をアウトプットすることが重要です。

国税徴収法に合格するには独学でも可能ではありますが、試験の特性を踏まえると、予備校や通信講座等を積極的に利用することが合格への近道ともいえるでしょう。

本コラムを参考に、ぜひ合格を掴みとってください。

税理士試験の合格を

目指している方へ

- 税理士試験に合格できるか不安

- 勉強をどう進めて良いかわからない

- 勉強時間も費用も抑えたい

アガルートの

税理士試験講座がおすすめ!

追加購入不要!これだけで合格できるカリキュラム

充実のサポート体制だから安心

受講生専用SNS「学び舎」で受験生同士の交流が可能

▶税理士試験講座を見る